De acuerdo a la ley de Impuesto sobre la renta (ISR), el régimen fiscal de actividades profesionales es para aquellas personas físicas que perciben ingresos derivados de la prestación de un servicio personal independiente distinto de sueldos y salarios.

En este régimen generalmente tributan las personas físicas que necesitan un título profesional para realizar su actividad; por lo que, con base en las misma ley, y ya que el presente ejercicio esta pronto a finalizar, observemos la forma de determinar los impuestos tanto para los pagos provisionales como para el impuesto anual si se encuentra dentro de este régimen o se tiene como opción para el próximo ejercicio.

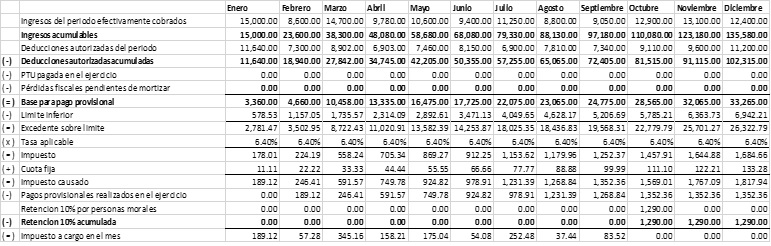

Para los pagos provisionales de personas físicas con actividades profesionales

En el artículo 106 de la ley de ISR establece la forma en que habrán de determinarse los pagos provisionales, mismos que deberán realizarse a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago; dicha determinación se trata de los siguientes:

A los ingresos que efectivamente se hayan percibido ya sea en efectivo, en bienes o en servicios, aun tratándose de anticipos o depósitos, se les restará las deducciones autorizadas, el pago por concepto de PTU que haya sido pagada en el ejercicio y las pérdidas fiscales que no se hubieran disminuido anteriormente; una vez obtenido este resultado, habrá que considerar que, en el mismo artículo 106 indica que se tomará como base la tarifa del articulo 96 para calcular el impuesto, y la autoridad fiscal será la encargada de realizar los cálculos pertinentes por cada una de las tablas con las tarifas aplicables para cada uno de los meses del ejercicio, los cuales se utilizaran para el cálculo del pago provisional mensual, previa publicación oficial, una vez que se haya obtenido el impuesto del periodo del que se trate, también se podrán acreditar los pagos de impuesto que anteriormente se hayan realizado (en el ejercicio) así como también se podrá acreditar la retención del 10% que las personas morales, si fuera el caso, hubieran retenido por la prestación de servicios.

Caso práctico de pagos provisionales de personas físicas con actividades profesionales

Observemos el cálculo de los siguientes pagos provisionales, determinados de forma aproximada por el presente ejercicio:

Si no puedes ver bien la imagen del cálculo dale clic a este vínculo para verla mejor.

Cabe mencionar que para determinar los pagos provisionales se consideran tantos los ingresos como las deducciones de forma acumulada.

TAMBIÉN TE PUEDE INTERESAR: Cómo determinar el pago provisional de ISR de personas morales.

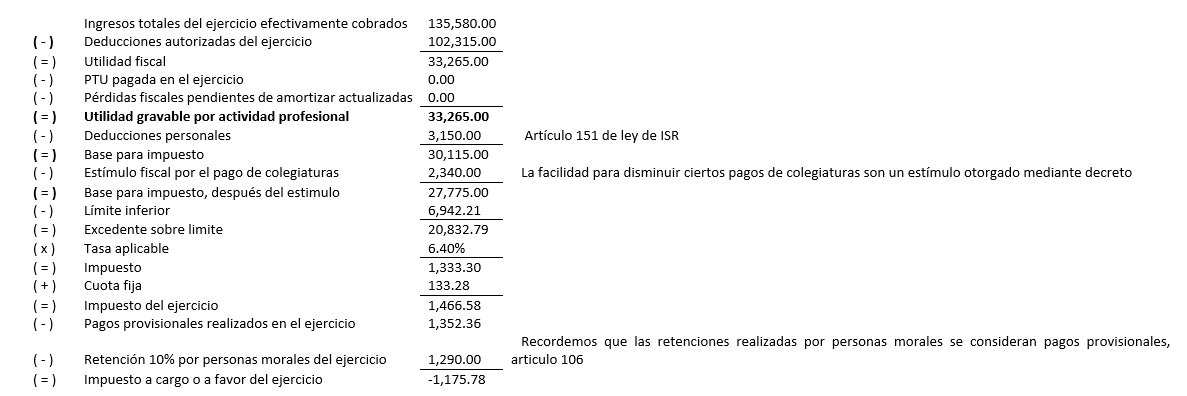

Cálculo anual de personas físicas con actividades profesionales

Para el calculo del impuesto anual, en el articulo 109 de ley de ISR, establece que el impuesto del ejercicio se calculará con base en el artículo 152, pero, primero habrá que determinar la utilidad gravable para poder aplicarlo, y para esto, la utilidad tanto fiscal como gravable se obtiene del siguiente procedimiento indicado también en el artículo 109:

Para la obtención de la Utilidad gravable, tomaremos la misma información del ejemplo anterior:

| Ingresos totales del ejercicio efectivamente cobrados | 135,580.00 | |

| ( – ) | Deducciones autorizadas del ejercicio | 102,315.00 |

| ( = ) | Utilidad fiscal | 33,265.00 |

| ( – ) | PTU pagada en el ejercicio | 0.00 |

| ( – ) | Pérdidas fiscales pendientes de amortizar actualizadas | 0.00 |

| ( = ) | Utilidad gravable | 33,265.00 |

Ahora bien, de la utilidad gravable se parte para aplicar los términos del articulo 152, referido para la determinación del impuesto anual:

Si bien en el articulo 109 dice que se deberá aplicar el articulo 152 para calcular el impuesto del ejercicio, también se debe considerar que las tarifas se van actualización debido a la situación inflacionaria del país, por lo que, para el presente caso práctico se tomó la tarifa publicada por la autoridad fiscal.

Si bien en el articulo 109 dice que se deberá aplicar el articulo 152 para calcular el impuesto del ejercicio, también se debe considerar que las tarifas se van actualización debido a la situación inflacionaria del país, por lo que, para el presente caso práctico se tomó la tarifa publicada por la autoridad fiscal.

En este caso, solo se hizo referencia a los ingresos obtenidos por actividad profesional, pero se debe tener presente que cuando se perciben otro tipo de ingresos, en la declaración anual deben acumularse, siempre en términos de la ley de ISR.

Yo tengo una duda de la primer imagen donde se hace el calculo de todo el año, en el pago provisional del mes de Octubre al llegar al renglón de impuesto causado se le resta los pagos provisionales anteriores y las retenciones del 10% haciendo la resta 1569.01 – 1352.36 = 216.65 a este resultado se le restaría las retenciones de 1290 dando como resultado -1073.35 y mis dudas radican en este resultado negativo, que nombre se le designa? para el pago provisional de noviembre ese saldo se utiliza? Gracias por orientación.

Me quedo la duda si tengo perdida fiscal en el regimen de actividad empresarial y profesional, ¿Puedo aplicarla si tengo ingresos por salarios?, me hace ruido por que habla de ingresos acumulables, no de acumular utilidad fiscal mas ingresos acumulables por salarios…

Hola, cómo se disminuye la base gravable en personas físicas si se pagó la PTU en 2020?