El Impuesto Sobre Nómina es un impuesto de carácter estatal, o dicho de otro modo, un impuesto local, y cada uno de los Estados de la República maneja una tasa diferente. Este impuesto grava el pago de las remuneraciones económicas a los trabajadores, pues como su nombre lo indica, es el impuesto por el pago de nóminas. Checa este artículo que te permitirá saber el cómo y los dónde para este 2018.

Generalmente este impuesto va implícito cuando contratamos personal bajo el esquema de sueldos y salarios, y todos aquellos que reciban pagos por concepto de honorarios o asimilados a salarios no forman parte de la base gravable.

Por si no fuera suficiente con la nueva versión del CFDI 3.3 que se aplicará para el 2018, el impuesto sobre nómina se seguirá aplicando con la misma modalidad, pero ahora con el amarre y cruce que hará el SAT a la hora de que timbres a los trabajadores.

¿Qué integra el Impuesto Sobre Nómina para su cálculo?

- Sueldos y salarios

- Tiempos extras

- Aguinaldos y gratificaciones

- Bonos, premios o cualquier otro estímulo e incentivos

- Primas de antigüedad

- Comisiones

- Pagos realizados a administradores

- Compensaciones

- Participación patronal al fondo de ahorros

Toda prestación que esté fuera de alguno de los rubros antes mencionados simplemente no forma parte de la base para el impuesto sobre nómina.

¿Cómo y dónde se declara el impuesto sobre nóminas 2018?

Al ser un impuesto local, este debe ser declarado según en el estado que corresponde. Para el Distrito Federal, o Ciudad de México, por ejemplo, se debe generar una línea de captura en la página de la Secretaría de Finanzas. A continuación te dejo una lista de cada uno de los estados así como su porcentaje de impuesto y la página donde se puede pagar y generar la línea de captura.

| Entidad Federativa | Porcentaje del Impuesto sobre nómina |

| Aguascalientes | 2.00% |

| Baja California | 1.80% |

| Baja California Sur | 2.50% |

| Campeche | 2.00% a 3.00% |

| Chiapas | 2.00% |

| Chihuahua | 3.00% |

| Coahuila | 2.00% |

| Colima | 2.00% |

| Distrito Federal | 3.00% |

| Durango | 2.00% |

| Estado de México | 3.00% |

| Guanajuato | 2.00% |

| Guerrero | 2.00% |

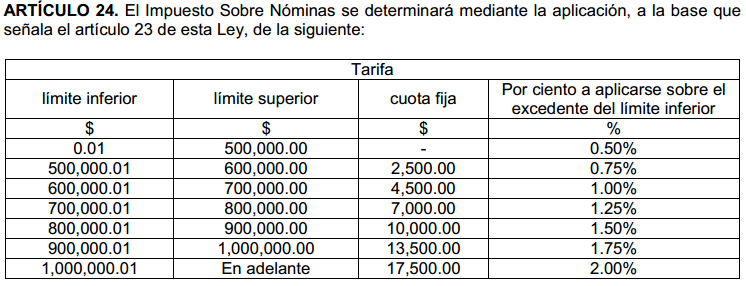

| Hidalgo* | de 0.5% a 2% |

| Jalisco | 2.00% |

| Michoacán | 2.00% |

| Morelos | 2.00% |

| Nayarit | 2.00% |

| Nuevo León | 3.00% |

| Oaxaca | 3.00% |

| Puebla | 3.00% |

| Querétaro | 2.00% |

| Quintana Roo | 3.00% |

| San Luis Potosí | 2.50% |

| Sinaloa | 2.40% a 3.00% |

| Sonora | 2.00% |

| Tabasco | 2.50% |

| Tamaulipas | 3.00% |

| Tlaxcala | 3.00% |

| Veracruz | 3.00% |

| Yucatán | 2.50% |

| Zacatecas | 2.50% |

En el caso de Hidalgo la cosa es algo diferente, ya que manejan una tabla parecida al cálculo de ISR, con la distinción de que aplica para el monto de los sueldos pagados. Esta tabla la puedes encontrar enel artículo 24 de la Ley de Hacienda del Estado de Hidalgo, sin embargo, si eres de ese estado, aquí te dejo la tabla para mayor comodidad tuya:

Por ahora no se ha dado a conocer alguna noticia que cambie drásticamente los porcentajes antes señalados, eso sí, hay varios rumores corriendo por internet y los portales de noticias que auguran una disminución en el porcentaje para el caso del Distrito Federal, tratando de dar un mayor beneficio a aquellas empresas que sean Salarialmente Responsables, un término que se había utilizado en los últimos años para aquellos que cumplieran ciertas medidas.

Consideraciones del Impuesto sobre nómina en Coahuila para 2018

Las asociaciones civiles deberán pagar el impuesto sobre nóminas a partir del 2018 del 2%. Esto quiere decir que algunas Asociaciones civiles que reciban donativos, por ejemplo, deberán pagar si impuesto según le paguen a los empleados si los tuvieran.

Impuesto Sobre Nómina en Puebla

En Puebla la cosa es un poco diferente, y aunque aún está marcado el 3%, el Congreso del Estado aprobó el paquete fiscal 2018 que entre otras cosas, considera la devolución de uno de los 3 puntos porcentuales del ISN a las empresas que estén al corriente con sus pagos de impuestos; es decir, que si no has pagado el impuesto, de todos modos lo seguirás pagando. Además de que también considera la condonación a aquelas empresas que contraten a jovenes y que estos no estén registrados en el IMSS.

Muy bueno como todos los artículos que sacan en su página , felicidades y gracias por ayudar con sis artículos

y podrian dar informacion sobre el estado de puebla

En veracruz a partir de 2016 la tasa del Impuesto es del 3%. GACETA OFICIAL NUM. EXT. 418 DEL 20 DE OCTUBRE 2015.

Gracias por el dato Teresa, en seguida actualizamos. Saludos.

MUY INTERESANTE EL ARTICULO

Muy interesante el articulo..Villahermosa Tabasco

Es procedente que una empresa prestadora de servicios se acredite el impuesto de isertp retenido por la empresa a quien le presta servicios. que fundamento legal lo respalda? En que me respaldo para desvirtuar dicho movimiento que lo hace a través de compensaciones?

el reparto de utilidades no esta sujeta al impuesto sobre nominas

saben si el concepto de pension alimenticia forma parte de la base para el impuesto estatal de nomina?

les agradezco me puedan responder.

Hernan, existe un punto para delimitar lo que preguntas, la persona que esta obligado al pago de pensión percibe un sueldo el cual forma parte de la base para el pago del impuesto sobre nomina del patrón, por lo cual, la persona que percibe la pensión no tendría motivo para acumularlo a una base de pago de impuesto de nomina.

hola buenas tardes, tengo una duda: una empresa que esta dada de alta en Chiapas (matriz) declara en chiapas todas la obligaciones y tiene sucursal en tabasco, esta obligada a pagar impuesto sobre nomina a cada estado? y el fundamento legal.

Que tal Maria, aunque tengas la matriz en chiapas pero tienes sucursales en otros estados, estas obligada a pagar el ISN en cada uno que origina Operaciones (Tabasco, Quintana Roo, Monterrey, CDMX, etc).

Saludos

LA PARTE PROPORCIONAL DE AGUINALDO QUE SE LE PAGA A UN TRABAJADOR CUANDO HAY TERMINACION DE LA RELACION LABORAL, SE CONSIDERA COMO BASE PARA EL IMPUESTO SOBRE NOMINAS

Buenas tardes, me pueden ayudar, tengo duda con el cierre de la nomina, ya que en mi nomina me abarca 2 dias del 2016 y el resto es del 2017, como se debe de generar para el pago?, debe de ser por separado o se puede aplicar junto como nomina No.1 del 2017

En qué fecha el empleado debe recibir la remuneración de impuestos sobre la nómina,para el estado de Veracruz?

Buenos dias, en Tamaulipas se incremento la tasa del 2 al 3%.

Saludos!

SALUDOS , PARA HIDALGO INCREMENTO AL 3% DE IMPUESTO SOBRE NOMINA EN ENERO ,ALGUIEN ME PUEDE AYUDAR

buenas tardes , oye me podras ayudar tengo una empresa en jalisco guadalajara, y estoy haciendo unos trabajos de construccion en quinta roo, y solo tengo el rp de jalisco, en donde debo de pagar el impuesto sobre nominas en jalisco o quintana roo

Depende. Tienes oficina en Quintana Roo? de ser negativa la respuesta es complicado que lo puedas pagar ahí ya que tienes que dar de alta una sucursal para enterarlo.

Lo ideal sería pagarlo en ese estado por que es donde estas ejerciendo el uso de la mano de obra.

mi pregunta es cual base tomamos entonces lo que esta en el seguro o lo que en realidad percibe el trabajador en su nomina¡¡??

se paga impuesto sobre nomina en PTU

No. La ptu es una partida exenta.. En veracruz..art.104 del C financiero.

me podrian decir si en sonora debo incluir el pago de PTU , ya que me aparece en el formulario a llenar, gracias…

Hola buena tarde, pueden ayudarme con una duda que tengo;

Tengo un trabajador con recidencia en que Queretaro y ahí presta sus servicios, pero lo tenemos dado de alta en una empresa que tiene su registro patronal en Jalisco. En que estado se debe pagar el impuesto sobre nomina, Queretaro o Jalisco.

Gracias por su valiosa aportación.

Buenas tardes, las escuelas están obligadas al pago del ISN??

Hola, ¿cómo me inscribo para pagar el impuesto sobre nóminas, se puede hacer via internet, con que meta mis datos en la página?

[…] Impuesto sobre nóminas, también llamado ISN, es una contribución local que se recauda de forma local en cada uno de los […]

Hola, algún colega que me pueda ayudar con una duda, en la declaración anual informativa de Guerrero se tiene que presentar el anexo 1 de la DIM, pero con los CFDI de los salarios ya no se tiene que presentar la DIM por esos conceptos, entonces que información se presenta en las oficinas de Guerrero?. Saludos.

buenas tardes soy de veracruz tengo duda si las primas de antiguedad entran en el calculo de impuestos estas se pagaron al personal de baja

Mi pregunta es el pago de vacaciones y la prima vacacional gravan para el impuesto sobre nóminas?

En el estado de Querétaro se debe pagar el impuesto sobre nóminas en honorarios asimilados a salarios?

donde se paga el impuesto sobre nomina en el puerto de veracruz

me podrían ayudar que tan cierto es que las empresas nuevas el primer año están exentos de pago de ISN en Coahuila?

Hola para el calculo del porcentaje se toma en cuenta el sueldo diario o SDI??? a cual de los dos se le aplica ?

Hola buenas tardes

me podrian ayudar por favor tengo una duda, hace un par de dias incluyeron a la nomina un concepto como de deduccion gravable, este juega para el total de remuneraciones