En México es común que dos o más personas sean propietarias de un bien inmueble, ya sea por común acuerdo para adquirirlo o como consecuencia de haberse adjudicado el inmueble por una sucesión testamentaria. Existe copropiedad cuando una cosa o un derecho pertenecen pro-indiviso a varias personas a quienes se denominan copropietarios (art. 938, Código Civil Federal –CC–).

En otras palabras, se puede decir que es un derecho de propiedad sobre el todo, en la proporción que le corresponda a cada copropietario; se considera el total del bien y se divide en partes proporcionales.

Los derechos y obligaciones son proporcionales al derecho de copropiedad que le corresponde a cada copropietario.

Tratamiento ISR

Obligaciones

La copropiedad está regulada de manera general por el artículo 92 de la LISR, el mismo artículo menciona que cuando los ingresos deriven de bienes en copropiedad, deberá designarse a uno de los copropietarios como representante común, quien será el encargado de llevar los libros, expedir comprobantes fiscales y recabar la documentación que determinen las disposiciones legales. En términos generales, el representante común, será la persona encargada de cumplir con las obligaciones fiscales por cuenta de todos los copropietarios.

Para efectos de los ingresos de copropiedad en arrendamiento, el artículo 145 del RLISR establece la forma en como deberán presentar sus declaraciones de pagos provisionales y del ejercicio, tanto el representante común como los representados, siendo por la parte proporcional de ingresos que les correspondan a cada uno, excepto cuando opten por aplicar lo dispuesto en el artículo 142 del mismo Reglamento, que en este caso, se trata de, cuando opten por que sea el copropietario, el que tenga mayores ingresos quien acumule la totalidad de los ingresos. También se precisa, que cada copropietario podrá deducir la parte proporcional de las deducciones relativas al periodo por el que se presenta la declaración.

Así mismo, se precisa que los copropietarios serán responsables solidarios, en caso de que el representante común incumpla con alguna obligación. En el mismo orden de ideas, el CFF en su artículo 26 menciona que los copropietarios serán responsables solidarios en caso de incumplimiento del representante común.

En resumen, será el representante común quien cumplirá con todas las obligaciones fiscales por cuenta de todos los copropietarios, y cada uno de los copropietarios presentará sus pagos provisionales y su anual proporcionalmente a sus ingresos que les correspondan.

Pagos Provisionales mensuales o trimestrales

Los contribuyentes que obtengan ingresos por el otorgamiento del uso o goce temporal de bienes inmuebles efectuarán pagos provisionales mensuales, a más tardar el día 17 del mes inmediato posterior al que corresponda el pago.

Está la opción de realizar pagos trimestrales para aquellos contribuyentes que únicamente obtengan ingresos por arrendamiento y, en general, por otorgar el uso o goce temporal de bienes inmuebles, cuyo monto mensual no exceda de 10 salarios mínimos generales, elevados al mes.

En cuanto a las deducciones que tienen este tipo de contribuyentes cabe destacar que existe una deducción sin comprobación, considerando una tasa del 35% con base a los ingresos percibidos, en lugar de las deducciones establecidas en el artículo 115 LISR.

Tratamiento IVA

Será el representante común quien cumpla con las obligaciones fiscales y la presentación de los pagos provisionales por cuenta de todos los copropietarios. (articulo 32 LIVA , articulo 76 RLIVA).

Caso práctico de arrendamiento en copropiedad

Pondremos el ejemplo del Sr. Fernando F. quien desea comprar una bodega y está considerando hablar con sus hermanos para comprarla. Consulta con su contador para plantear la posibilidad de adquirirla por su cuenta o que sus dos hermanos participen en la compra. Desea saber el efecto fiscal de cuánto pagarían de impuestos con una u otra opción, una vez que hayan realizado la adquisición del inmueble y deban presentar sus pagos provisionales.

El contador le plantea con números ambos escenarios, con la información mensual siguiente y considerando una arrendataria, persona moral:

Datos generales:

| Ingreso | 100,000.00 | |

| más: | IVA | 16,000.00 |

| igual: | Sub total | 116,000.00 |

| menos: | Retención de ISR | 10,000.00 |

| menos: | Retención de IVA | 10,666.00 |

| igual: | Total | 95,334.00 |

| Deducciones estimadas | |||

| Importe | IVA | Total | |

| Mantenimiento mensual | 4,500.00 | 720.00 | 5,220.00 |

| Pago de seguro (mensual) | 4,000.00 | 640.00 | 4,640.00 |

| Honorarios pagados despacho que administra la bodega | 4,000.00 | 640.00 | 4,640.00 |

| Total | 12,500.00 | 2,000.00 | 14,500.00 |

Escenario A: Compra sin copropiedad.

El Sr. Fernando F. compra por su cuenta la bodega

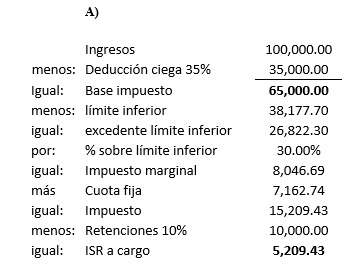

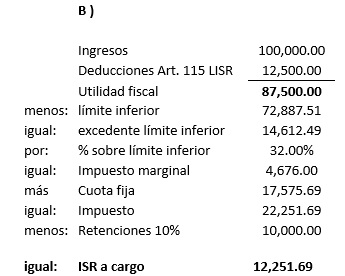

Comparando: A) deducción 35% B) con deducciones autorizadas

Escenario B: Compra con copropiedad

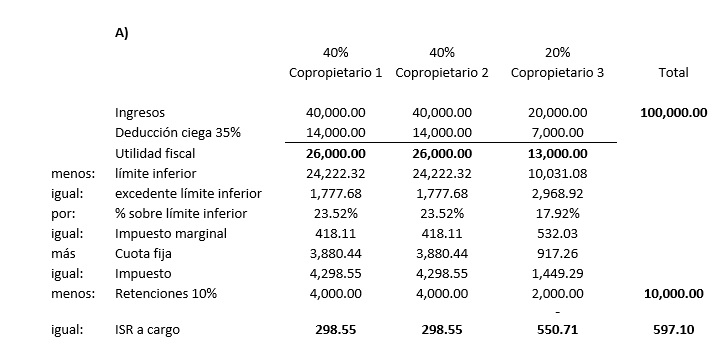

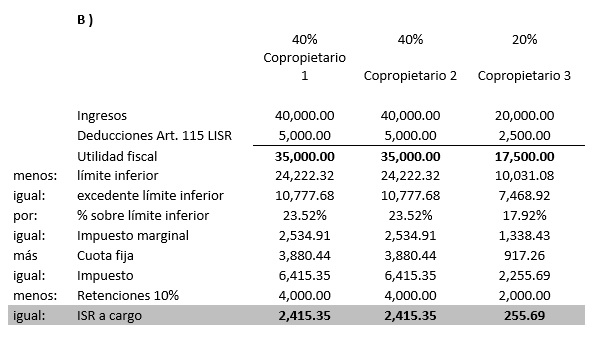

Comparando: A) deducción 35% B) con deducciones autorizadas

Como comentamos, cada uno de los copropietarios tendrá que presentar su declaración de pago provisional en la parte proporcional que les corresponda.

Con números podemos observar que con la copropiedad la carga fiscal disminuye considerablemente. Si se opta por la deducción del 35% (sin comprobaciones) los copropietarios pagarían $597 pesos, si el Sr Fernando decide comprar por su cuenta pagaría $5,209 pesos

Si para el cálculo se consideran las deducciones autorizadas la diferencia es más evidente.

IVA

Para efectos del IVA, habrá que tener en consideración si la actividad a realizar está gravada o exenta. En caso de arrendamiento de locales comerciales será sujeto de IVA, debido a que es un acto gravado artículos 19 LIVA.

Si se tratara de arrendamiento de casa habitación, no sería sujeto de IVA debido a que es un acto exento de acuerdo con el artículo 20, fracción II, LIVA.

Por otro lado, en caso de optar por utilizar la deducción del 35 % de los ingresos por arrendamiento para ISR, no implica que no se pueda acreditar el IVA de los gastos, siempre y cuando reúnan los requisitos según las disposiciones fiscales y sean estrictamente indispensables para la actividad del contribuyente; en otras palabras el IVA desglosado en los CFDI ´s es acreditable en la determinación del IVA.

En este caso será el representante común designado, quien cumplirá por cuenta de los copropietarios de pagos provisionales.

| Actos tasa 16% | 100,000.00 | |

| IVA trasladado 16% | 16,000.00 | |

| Menos: | IVA acreditable 16% | 2,000.00 |

| igual: | IVA causado | 14,000.00 |

| Menos: | IVA retenido | 10,666.00 |

| igual: | IVA por pagar | 3,334.00 |

Conclusión

La copropiedad es una buena opción para disminuir la carga fiscal para efectos del ISR, con ello se logra distribuir los ingresos, como resultado menor carga impositiva. Así mismo, la opción de utilizar la deducción del 35% de los ingresos resulta un mayor beneficio al reducir la carga con una menor base de impuesto. Sin embargo, habrá que revisar cada caso en particular.

Excelente aportación CP Roberto. La copropiedad es una excelente opción de negocios que concede beneficios fiscales interesantes. Con mis clientes opto por la copropiedad antes de crear personas morales. Saludos.

Como presentan el pago provisional a traves de mi contabilidad? Para éste año 2019 quiero optar por presentar por Mi contabilidad, pero no se como realizarlo y a que los CFDis estan a nombre del representante común

señorita isabel

encontró manera de como presentar la declaración?, estoy en el mismo supuesto que usted menciona

Como presentan el pago provisional a traves de mi contabilidad? Para éste año 2019 quiero optar por presentar por Mi contabilidad, pero no se como realizarlo y a que los CFDis estan a nombre del representante común

Hola buen día, excelente su aportación, quizá faltó un poco explicar la modalidad de rentas de casa habitación amuebladas. Un abrazo.

En el caso de que la propiedad este a nombre de otra persona (ex-esposo) pero la renta del inmueble lo cobra la ex-esposa al 100%, se tiene que declarar como copropietario o por cuenta propia?

Que tal me queda una duda 🤔. Si el representante común aparte de tener ingresos en copropiedad, también tienes ingresos de renta pero individual (dueño único) el ISR es acumulativo. ¿Como se presenta la declaración provisional? ¿El SAT da la opción de separar la copropiedad y lo individual?

Es posible que cada copropietario facture de manera independiente y reciba el pago de la misma factura?

De ser así, como se debe estipular ante el SAT?

Si es persona fisica en copropiedad y no exceden los 3.5 mp pueden tributar en RESICO? y de ser asi cada uno con los 3.5 mp?

Para hacer el cambio de copropietario a cooropietario común debe estar registrada la copropiedad ante el SAT