Quizá uno de los temas que llegan a generar confusión es el pago de los salarios, y si a esto le sumamos la complejidad de la RMF, tenemos un verdadero embrollo.

Ya son más de cuatro años de los cambios realizados a la ley de ISR, y a pesar del tiempo transcurrido, algunos aún no se terminan de asimilar; entre los más significativos, tanto en lo financiero, como en lo fiscal y administrativo, está el límite de deducibilidad aplicado a los pagos que se realizan a los trabajadores, tratándose de ingresos exentos, y es que el control y cálculo de la parte deducible por este concepto sigue generando confusiones.

Lo que dice la ley respecto a los gastos no deducibles

Por lo que vale la pena, tener presente y lo más claro, en medida de lo posible, lo que se establece en los preceptos que aplican al tema:

Artículo 28. Para los efectos de este Título, no serán deducibles:

XXX. Los pagos que a su vez sean ingresos exentos para el trabajador, hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos. El factor a que se refiere este párrafo será del 0.47 cuando las prestaciones otorgadas por los contribuyentes a favor de sus trabajadores que a su vez sean ingresos exentos para dichos trabajadores, en el ejercicio de que se trate, no disminuyan respecto de las otorgadas en el ejercicio fiscal inmediato anterior.

En el artículo 93 de la misma ley, se estipulan los tipos de ingresos por los que no se tendrá que pagar el ISR (no los listamos debido a su largo contenido), entre los cuales se encuentran los ingresos relacionados a los percibidos por los trabajadores como salarios, siempre que se respeten los limites indicados según las disposiciones laborales.

Ahora bien, ya que no se pueden deducir al cien por ciento, los pagos que a su vez sean ingresos exentos para el trabajador (desde el 2014), se deben realizar algunos cálculos para poder deducir una parte, ya sea del 0.53 o del 0.47 por ciento, para esto analicemos la fracción XXX la cual dice que:

No serán deducibles “Los pagos que a su vez sean ingresos exentos para el trabajador, hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos”, entonces lo que se podrá deducir será la cantidad que represente el 0.47 por ciento; pero, si de un ejercicio al otro, el siguiente, las prestaciones que se le otorgan a dichos trabajadores no disminuyen, el factor aplicable para determinar la parte que sí se puede deducir, será del 0.53, y la que no, será del 0.47 por ciento, es decir, se invierten los porcentajes.

Relación de la deducibilidad de los salarios con la regla 3.3.1.29.

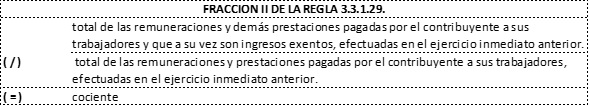

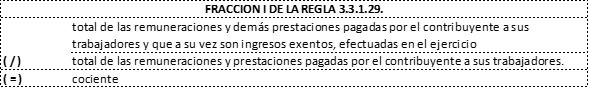

La regla 3.3.1.29., de la RMF, ahora para 2018, es la que guarda relación con el tema, ya que dicha regla indica el procedimiento para determinar y conocer si en el ejercicio disminuyeron las prestaciones otorgadas a favor de los trabajadores (en los salarios), respecto del ejercicio anterior, con base en un cociente, obtenido de la siguiente forma:

Recordemos que, si entre un ejercicio y otro, no disminuyen las prestaciones en comento, se podrá deducir el 53%, y quedará sin deducir el 47, de lo contrario, si disminuyen, como indica la regla y la fracción XXX se podrá deducir el 47 y quedará como no deducible el 53 por ciento.

(Hacemos mención nuevamente, debido a que dicha fracción XXX parece un juego de palabras, que en un principio suele ser confuso)

Una vez que se haya realizado, lo que anterior, según la regla, entonces se aplicarán los porcentajes correspondientes.

En la misma regla, se encuentra una lista de los conceptos (principalmente) que se consideran para los cálculos, sin embargo, es importante tomar algunas consideraciones, además, sobre qué tipo de ingresos o prestaciones se les otorgan a los trabajadores, que parte de estos son exentos (de acuerdo a las disposiciones aplicables), si realmente aumentan su patrimonio, etc., ya que pudieran existir conceptos que se interpreten de una u otra forma, lo que ocasionaría deducirlos parcialmente, siendo que pudieran ser deducibles del todo.