Aquí con un nuevo tema: “Baja de Activos Fijos” (de contabilidad, lo sé), pero ¿a quién no lo hizo sufrir en su tiempo?, pero aquí veremos los procedimientos a seguir para que calcules la venta de un activo fijo, (calma, calma, se que también te interesa su registro contable así que también lo veremos).

Para poder detallar el procedimiento lo iremos ejemplificando y explicando para su mejor comprensión (si ya sé los ejemplos son tediosos, pero son con los que se aprende ¿ok?), en este caso, nuestro activo fijo estará representado por una bellísima “wuawua” (Automóvil) XDD ya según la categoría y caché de la empresa (en mi caso sería una HUMMER. hay ajaaa XDD) bueno empecemos con algo decente.

Fundamentos legales

Antes de entrar en materia es indispensable mencionar lo siguiente: El Art. 37 LISR… Cuando el contribuyente enajene los bienes o cuando éstos dejen de ser útiles para obtener los ingresos, deducirá, en el ejercicio en que esto ocurra, la parte aún no deducida,…. Ok hasta aquí todo claro. Te recomiendo que cheques tu Artículo 37 de la ley, por favor, es un beneficio para ambos. Ok ejemplifiquemos y entremos en materia:

Nuestra empresa “Contador Contando S.A. de C.V” tiene un vehículo que desea vender, (es de un ejecutivo nada más no le digan que se los dejamos barato XDD) los datos son los siguientes:

Conceptos.

Monto original de la inversión = precio del auto (sí ese que viene en la factura, aclaro, sin IVA)

MOI 235,000

Fecha adquisición 31-ene-09

Fecha de enajenación 28-feb-11

Precio de venta 145,000 (Igualmente este precio es sin IVA)

Ok teniendo estos datos en mano empecemos.

Calculo del activo fijo

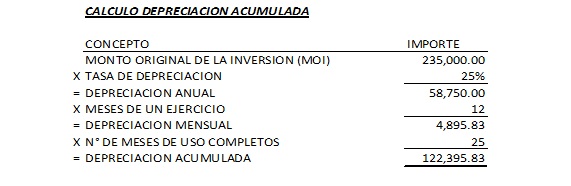

Lo primero que haremos será calcular la depreciación acumulada del automóvil (si, si, esa que va desde la fecha de adquisición hasta la fecha XDD), este concepto nos servirá de base para calcular nuestro ya conocido valor en libros…:

Como lo dice en la tabla anterior los meses de uso serán meses completos, esto es que se empezara a contar los meses a partir del mismo día del siguiente mes del que fue empezado a usarse el bien, en este caso el automóvil (espero hayas leído el art.37 como te lo recomendé)

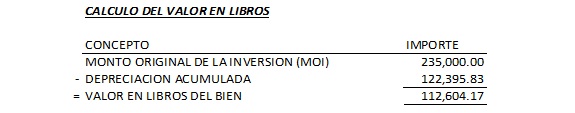

Continuando,… tenemos ya entonces la depreciación acumulada, así que lo siguiente que tenemos que hacer es calcular el valor en libros del bien, (sí, lo que netamente hay en la empresa…, ¡¡¡¿ya vez como si lo sabías?!!!) y esto es restándole al “MOI” la depreciación acumulada así de fácil, así de simple:

Este valor en libros contablemente lo conoceremos como: “el costo de lo vendido”. Así que atención porque este concepto es para nuestro asiento contable…

Ahora bien, tenemos nuestro valor en libros y seguro preguntaras: ¿que prosigue? y sí, tienes toda la razón, calcular la utilidad en venta de activo fijo y este concepto lo calculamos de la forma siguiente:

De esta forma es como terminamos nuestro calculo fácil, claro y conciso (sí, ya sé que falta el asiento, no desesperes a eso vamos), ahora bien el asiento quedaría de la siguiente forma tomando en cuenta la venta, el registro de la baja del activo y el registro de la utilidad o pérdida según sea el caso de dicha venta.

Los asientos quedarían de la siguiente forma:

-1a- Por la venta (por venta me refiero a la facturita que le das al cliente)

| Bancos | 168,200.00 | |||

| Ingresos por Venta de Activo Fijo | 145,000.00 | |||

| IVA Trasladado | 23,200.00 | |||

| (o causado para el caso es lo mismo) | ||||

| 168,200.00 | 168,200.00 | |||

-1b- Por el registro de la baja del Activo Fijo.

| Depreciación Acum. Equipo De Transporte | 122,395.83 | |||

| Costo por venta de Activo Fijo | 112,604.17 | |||

| Equipo de Transporte | 235,000.00 | |||

| 235,000.00 | 235,000.00 | |||

-1c- Por el registro de la utilidad o perdida contable en Venta de Activo Fijo.

| Ingresos por Venta de Activo Fijo | 145,000.00 | |||

| Costo por Venta de Activo Fijo | 112,604.17 | |||

| Utilidad Contable en Venta de Activo Fijo | 32,395.83 | |||

| 145,000.00 | 145,000.00 | |||

Teniendo ya los registros contables te preguntaras: ¿y qué? ¿Eso es todo?… pues no XDD falta calcular la Utilidad o Perdida Fiscal y para eso tenemos lo siguiente…

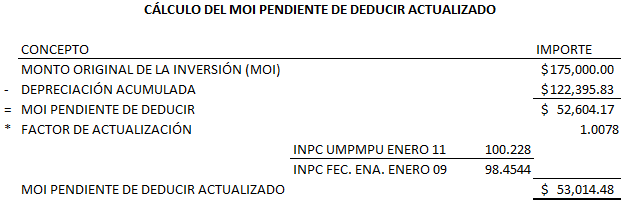

Lo primero que calcularemos, es el MOI pendiente de deducir histórico, que para nuestro caso, es el anteriormente denominado, valor en libros. Me dirás pero entonces el valor en libros es igual al MOI pendiente de deducir histórico, y te diré que sí, se refieren al mismo concepto, pero en materia contable (PCGA) la denominación aplicable es valor en libros, mientras que el MOI pendiente de deducir, es el concepto establecido en la LISR.

(Espero hayas leído ya el artículo 37, mira que es la tercera vez que te lo recuerdo) Los contribuyentes ajustarán la deducción determinada en los términos que marca el art. 37 en sus párrafos segundo y sexto, multiplicándola por el factor de actualización correspondiente al periodo comprendido desde el mes en el que se adquirió el bien y hasta el último mes de la primera mitad del periodo en el que el bien haya sido utilizado durante el ejercicio por el que se efectúe la deducción (¿largo no? Pues nosotros lo escribiremos como “umpmpu”).

Todo este choro anterior se reduce a éste calculito (analiza bien y será más fácil de comprender).

Para este caso nuestro periodo de actualización será de enero del 2009 a enero del 2011 y te preguntaras ¿Por qué enero del 2011? Ah! pues recordaras nuestro ya famoso “umpmpu” este nos dará la pauta para determinar el mes al que se actualizara… bueno nuestro periodo de uso del ejercicio sería hasta febrero ya que en este mes fue cuando se vendió el automóvil (¿todo claro? espero que sí) al solo tener 2 meses de periodo de uso, pues para esto enero seria el que esta ubicado en nuestro último mes de la primera mitad.

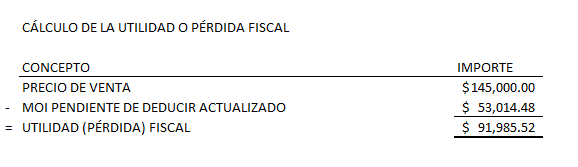

Ok, bueno vamos llegando al final, solo nos resta determinar la utilidad (o la pérdida según sea el caso, recuerda que esta última es deducible) fiscal y esto lo haremos de la siguiente forma…:

Así llegamos al final de nuestro calculo, espero quede claro todo este relajito, sino para eso estamos; preguntas, sugerencias, comentarios, bien venidos ya sabes, contando contadores, ¡¡¡¡Hazte presente!!!!

======= Actualizado: 05/12/2012 =======

Se ha corregido el cálculo MOI PENDIENTE DE DEDUCIR ACTUALIZADO y el cálculo de LA UTILIDAD O PÉRDIDA FISCAL. Mil disculpas por la confusión

Muchas gracias, muy útil la información.

Buenas tardes, en el cálculo del MOI pendiente de deducir actualizado, por que ahi es diferente el importe del MOI? que no era por 235,000.00?

Gracias

Irma, muchas gracias por tu observación. Estás en lo correcto, ya hemos corregido ese pequeño pero importante detalle =).

SLDS!

creo q la cantidad seria moi 235000.00

— dep acumulada 122395.83

——————— p. venta 145,000.00

moi pend de deducir 112604.17 – moi actua 113,482.48

fact0r X 1.0078 ————————-

——————– útil fiscal 31,517.51

moi pend de deducir act 113482.48

Así lo entiendo yo !!

hola buena tarde

lo anterior es la depreciacion contable?

y la depreciacion fiscal como seria? o es similar en vez de 235,000.00 se pone 175,000.00?

Gracias Oscar:Siempre es bneevinida la opinión de personas como ustedes que ya están en el mundo de internet. Y sigo aprendiendo.

No es por el tope de la LISR, que para este caso es de 175 mil pesos para autos ?

Es correcto, para la depreciación fiscal se tiene que tomar en cuenta el tope que marca la LISR

COMO SE FACTURA , QUE PASA SI SOLO DECLARO UN VALOR SIMBOLICO DE UN PESO COMO HACEN LAS ARRENDADORAS O ASEGURADORAS

mmm todo iba bien hasta cuando llegamos al calculo del MOI pendiente de deducir actualizado la verdad no le entendi a lo de la tablita que divide para sacar el factorde actualizacion y eso que lei como unas 20 veces el Art. 37 LISR mmm porfavor me podrias explicar esa partecita ??

Tambien de queria pregunar acerca de hasta cuando empieza a ser depreciado tu vehiculo son 4 o 5 años ?? a partir de esa fecha lo que le saques es utilidad ?? por que se supone que el costo por cada año lo multiplicas y te da el costo total del coche no ??? bueno perdon por mis preguntas pero la verdad te lo agradeceria mucho ya que apenas voy empezando con esto de la contabilidad y me atoro .. asi que sere seguidora fiel de esta pagina gracias buen dia.

Hola, María. Gracias por tus comentarios. Antes que nada, te sugiero que te despabiles un poco. Leer 20 veces un mismo articulo aturde hasta los más diestros, y a los que no también. Como ya pasó más de una semana, te recomiendo que vuelvas a leer dicho articulo. La mayoría siempre se atora en los INPC. Checa el ejemplo que ponemos y luego verificalo contra tu ley, haz otros ejercicios y verás que todo es pan comido ;).

muchisimas gracias me fue de gran utilidad saber como se cancela en registro del ingreso por la venta ya que la mayoria lo hace directo para sacar la perdida o utilidad, pero este es el proceso que andaba buscando, gracias

hola podrían decirme como se harían los cálculos en el caso de un activo totalmente depreciado? gracias!!

Hola. Una pregunta, si el ejercicio que se hizo es en relación a un automóvil cuyo monto deducible es $175,000.00 (Art 42 fracción II LISR) ENTONCES FALTA CONSIDERAR EN EL CÁLCULO ESA SITUACIÓN.

C. Ramírez

Ya está contemplado. Puedes verificarlo. Gracias

hola tengo una duda con los asientos contables, ya que el efecto de la venta y el costo queda en cero, esto es debido a que reflejamos la perdida o utilidad por la venta del activo? gracias

HOLA!!!! AUN ESTOY EN PREPARATORIA TENGO ALGUNAS DUDAS!!! QUISIERA SABER… ¿COMO SE DETERMINA LA BAJA DE UN ACTIVO FIJO DESDE EL PUNTO DE VISTA CONTABLE?….Y ¿ CUALES SON LAS DIFERENCIAS ENTRE LO CONTABLE Y LO FISCAL EN ESTE PROCEDIMIENTO ?…ESPERO ME PUEDAS AYUDAR GRACIAS Y BUENAS TARDES

Hola, Sharaí. Te comento que la principal diferencia es que en la parte físcal te atienes a lo que dice el Art 42 fracción II LISR. Mientras que lo contable, sacas la útilidad con los números reales. Esto se debe porque la autoridad fiscal no siempre te permite deducirte todo tu activo fijo. Saludos

BUENAS TARDES;

MI EMPRESA ACABA DE ADQUIRIR UN VEHICULO, Y SE LO COMPRO A UNA PERSONA FISICA, NO NOS ENTREGO FACTURA DE ELLA, PERO SI TITULO DE PROPIEDAD Y FACTURA ORIGINAL ANTERIOR, ESTO SE LO PUEDO CONSIDERAR COMO ACTIVO DE LA EMPRESA?

El ejercicio que se explica es correcto???. Es que es el unico caso practico que he encontrado en el que hablen de una automovil que pase de los 175,000 deducible. Mi duda es si el monto de deprecicion acumulada de $122 ,395.83 en el Calculo del MOI pendiente de deducir actualizado ¿ES EL CORRECTO?

Claro que sí, Ana. Muchas personas se confunden con la depreciación fiscal y la depreciación contable. No te preocupes, el ejercicio es correcto. Saludos

MOI historico pendiente de deducir no es igual que valor en libros historico. Ya que la deduccion de inversiones se realiza por ejercicios (en la declaracion anual), luego entonces el MOI pendiente de deducir es el saldo que tienes al ultimo ejercicio fiscal donde le aplicaste la deduccion de inversiones, mas no en la fecha de venta del bien. El Art. 37 LISR… Cuando el contribuyente enajene los bienes o cuando éstos dejen de ser útiles para obtener los ingresos, deducirá, en el ejercicio en que esto ocurra, la parte aún no deducida.

Saludos, espero comentarios

PORQUE LA CUENTA DE INGRESOS POR VENTA DE ACTIVO FIJO Y COSTO POR VENTA DE A.F. QUEDAN CANCELADAS EN EL ULTIMO ASIENTO CUANDO REGISTRAS LA UTILIDAD?

Tengo esa misma duda amiga!! por mas que leo no encuentro una razon

Y MUCHAS GRACIAS POR TU ORIENTACION, MUY COMPLETA Y CLARA

TENGO LA SIGUIENTE SITUACION, UN BARCO QUE QUE SE ADQUIRIO HACE 20 AÑOS Y SE INGRESO EN LOS ESTADOS FINANCIEROS POR SU VALOR GLOBAL, ES DECIR SIN DESENGLOSAR SUS COMPONENTES, ESPECIALMENTE EN SUS EQUIPOS DE NAVEGACION. HACE 5 AÑOS SE REPOTENCIO Y SE CAMBIARON EQUIPOS DE NAVEGACION , AHORA DEBO DAR DE BAJA LOS EQUIPOS DE NAVEGACION INICIALES Y NO TENGO CLARO COMO HACERLO? PODRIA TOMAR EL VALOR DE LOS EQUIPOS QUE ADQUIRI HACE 5 AÑOS DE CONDICIONES SIMILARES, PERO COMO LOS LLEVO EN EL TIEMPO PARA ESOS EQUIPO QUE INICIALMENTE VENIAN COMO UN TODO EN EL BARCO?

EXCELENTE APORTE ME AYUDO A SALIR DE DUDAS, DIOS LES BENDIGA Y SIGAN PUBLICANDO TEMAS COMO ESTE QUE VALEN LA PENA LEER DESDE EL INICIO HASTA EL FINAL.

gracias, muy claro

Gracias C:

Todo esta excelente, solo tengo una duda, la Utilidad o Perdida Fiscal también se tiene que contabilizar?? o que se hace con ello?? y como se contabilizaría, o solo lo guardo en papeles de trabajo para la declaración anual ????

Gabriel, te comento que la Utilidad o Pérdida Fiscal no se contabiliza, pues hay una diferencia entre lo contable y lo fiscal. Lo que sí debes hacer es guardar los papeles de trabajo como bien mencionas para el cálculo de la Anual. ¡Saludos!

Me encantó la forma en que lo explicaste, sobre todo la parte “Teniendo ya los registros contables te preguntaras: ¿y qué? ¿Eso es todo?… pues no XDD falta calcular…”

jajaja excelente tutorial

Me fue muy útil su explicación. Muy clara y sencilla. Gracias por compartirla.

muy buenas tardes xq la depreciacion mensual es multiplicada x 25

Excelente 😉

Una pregunta, la ley habla de meses completo, si se vendio en febrero, entonces ¿serian 24 meses para la depreciacion acumulada?, creo que en el calculo se esta incluyendo febrero

Esa es la pregunta

La depreciacion acumulada con la que se compara los 175,000, esta basada sobre el monto de los 235,000, no deberia ser sobre los 175,000, para sacar solo el tpoe deducible?

Hola buena tarde CeSarNoAN tengo una duda en relación al mes que en que se hace la actualización me pregunto, si se enajena un activo pero la enajenación ocurre, digamos en el mes de enero de 2014, ¿cuál sera el mes en el que se tiene que actualizar?

Gracias estupendo aporte

Exelente página me sirvio mucho la información, facíl de comprender. Gracias por tomarse la molestia, saludos cordiales.

el preio del MOI es 235 como llega a los 175 q calculo haces ? y como saco el factor actualizacion

Y en relación a la siguiente parte del Art. donde dice “En el caso en que los bienes dejen de ser útiles para obtener ingresos, el contribuyente deberá mantener sin deducción un peso en sus registros.” Hay como se hace el registro contable si el Activo ya esta totalmente depreciado y tampoco se usa? Solo se tendría que Abonar al valor total del bien y cargar la depreciación total? O a donde mando el Peso q dice el articulo?

Exactamente, solo tendrás que abonar del total del valor del activo la depreciación acumulada dejando 1 peso en la cuenta del activo. ejemplo:

Activo fijo

Equipo de transporte 1´000,000.00

Depreciación Acumulada EQ. Transporte 999,999.00

tu saldo en libros sera sera de 1 peso. saludos!!

Buenas noches, me podrian ayudar despejando mis dudas. En una empresa hace 20 años el contador ha ingresado dos edificios de propiedad de los dueños pero que no tienen relcion con la empresa, y fueron adquiridos con las ganancias de la empresa, sucede que el valor de los activos son altos y se paga el impuesto muy alto de la renta, como puedo darles debaja o trasladar a los ingresos patrimoniales independientes de la empresa. gracias.

EL MONTO ORIGINAL DE LA INVERSION (MOI) ACTUALIZADO SE DEVE CONSIDERAR LOS 235 MIL O LOS 175 MIL Y APLICA ESTE CALCULO PARA 2014

IRAIS el monto original que se utiliza contablemente son los 235 mil y para el 2014 el monto original que se utiliza fiscalmente sera el de 130 mil ya que ha sufrido actualización la ley del isr. saludos!

Tengo una duda, en cuanto a un activo fijo, si éste ya está totalmente depreciado, debe permanecer en el estado de posicion financiera?

Araceli, Como mencione en comentarios anteriores, debe de permanecer un importe mínimo en libros de $1 peso al final de la depreciación. saludos

LA DEPRECIACION EN ACTIVOS USADOS SE APLICA??? EN ESTE MES COMPRE UNA CAMIONETA USADA CHEVROLET MODELO 2012 LA PUEDO DEPRECIAR??? SE DEPRECIA SOLO LA DIFERENCIA QUE RESTA??? COMO APLICA????

Mario, claro que aplica la depreciación recuerda que tu empiezas a depreciar tu activo cuando lo adquieres sin importar si es usado o no, la depreciación es una forma de distribuir el gasto originado por la adquisición de un activo en un periodo de años estipulados por ley. Por lo tanto en base a estas disposiciones tienes que aplicar su depreciación por ejercicio dependiendo el porcentaje que le corresponda. saludos

BUENOS DIAS

ME PARECE PERFECTO ESTA PAGINA NOS AYUDA MUCHO YA QUE USTEDES ESTAN ACTUALIZADOS UNA PREGUNTA USTEDES DAN CURSOS PARA ACUDIR CON USTEDES GRACIAS

Hola, Mauricio. No no damos cursos, aunque no es una mala idea. Saludos y te invitamos a que visites nuestros otros artículos.

Disculpa, releyendo el art 31 del lisr, para la ganancia fiscal dice que al moi deducible se debe disminuir las deducciones efectuadas sobre dicho MONTO y restar al pecio de venta, entiendo que se debe considerar solo la depreciacion sobre la parte de 175,000 que serian 109,375 y no sobre todo el moi que pones en ejemplo 122,395 , porque entonces considerarias todo el moi como deducible y no es el caso, estoy en lo correcto? Gracias por tu ejemplo .

Respecto del calculo del MOI pendiente de Deducir de $175,000.00 es el limite que permite deducir el activo fijo de automóvil, ya que este monto es la se toma para efectos de la determinación de la utilidad o perdida fiscal en la declaración anual que se presente para el ejercicio de 2011, en vez de considerar los $235,000.00 el valor del MOI de adquisición original de fecha 31 de enero de 2009.

Los $175,000 es lo que establece la LISR vigente del 2011 y para 2014 seria el limite de $130,000.00 art. 36, fracc II LISR como complemento de mi comentario, todo bien, es un ejemplo practico y bien claro, se agradece la aportación.

una pregunta este procedimiento igual aplica en una dacion en pago y de igual forma se registran los asientos contables? saludos

Considero que contablemente existe un exceso en la depreciacion, es decir, para determinarla tendrias que considerar como base $ 175,000 que es lo que puedes deducir, por lo tanto el valor en libros disminuye y la utilidad contable y fiscal seria mayor de acuerdo a tu ejemplo.

MOI $ 235,000

MOI Deducible $ 175,000

MOI No Deducible $ 60,000

asi mismo, la proporcion para deduccion de gastos e iva, tendrias que multiplicarla por el factor abajo determinado.

MOI Deducible $ 175,000

MOI $ 235,000

factor 0.74

Saludos.

CARLOS, como se explica en este post existe el tratamiento contable y el tratamiento fiscal, por una parte hablando de lo contable se podrá deducir el 100% del activo de su valor total (MOI) dejando al finalizar 1 peso en libros, y fiscalmente solo se podrá deducir hasta el importe marcado en ley y lo que exceda sera considerado como un no deducible, el factor que tu comentas no tienes sentido ya que solo sacaste una proporción de lo que es deducible contra el valor del automóvil. En el caso del IVA igualmente solo sera deducible hasta por el importe deducible del automóvil (%IVA por Valor deducible base ley), saludos.

Excelente fuente de consulta muchas felicidades. En este comentario donde mencionan el caso del IVA solo será “deducible” no seria más apropiado decir que será acreditable? Saludos

hola, quisiera saber a que valor tengo que facturar un carro que quiero vender si esta ya a casi un 80% en su depreciación

Y COMO SE REGISTRA EL ULTIMO PASO, DONDE MOSTRASTE EL CALCULO DE LA UTILIDAD O PERDIDA FISCAL?

COMO CONSIDERO EL DEPOSITO AL BANCO QUE ME HICIERON Y COMO REFLEJO, SI ES QUE SE PUEDE, LA PERDIDA QUE OBTUVE?

Creo que el INPC de enero 2009 es incorrecto

También es incorrecto el calculo del factor de actualización, aun tomando el valor de INPC de su practica la división no es correcta.

Hola Rodrigo. Acabo de verificar ambos comentarios. Respecto al INPC se debe a que en el 2011 el Banco de México, con la participación del INEGI, ha resuelto actualizar la base del índice nacional de precios al consumidor y las metodologías que se utilizan para compilarlo. Este artículo se escribió antes de esa fecha, por lo que el INPC es variado. Respecto al resultado aritmético, tienes toda la razón. También te cuento que ya le hemos dado una revisión en general al artículo para garantizar que no existe otro error. Te agradecemos tus comentarios y en breve realizaremos los cambios que nos comentas. Gracias!

COMO HARIA EL ASIENTO CONTABLE SI SOLO HAY UNA CONTRATO DE COMPRA VENTA, REGISTRO A MIS BANCOS CON ABONO A OTROS INGRESOS??

Para el pago provisional, se tomaría la ganancia fiscal de la venta del activo fijo?

Bella, para el pago provisional se acumularía el valor de venta recuerda que para el pago provisional de ISR persona moral se acumulan ingresos nominales ( lo facturado del mes), la utilidad fiscal te sirve para la determinación del resultado fiscal del ejercicio. saludos.

Disculpa si vendo un equipo de transporte con un MOI de 160,000.00 y 50 % de deducción, en una venta de 1000.00 es posible realizar esta operación. sin ningún problema o tengo limitan tes para este movimiento.??

Saludos

Espero puedan ayudarme.

Duda:

Cómo hago la depreciación de una camioneta que se adquiere en Abril del año 2015, calcularlo hasta Diciembre del mismo año y actualizarla mes con mes con el INPC?

mes Inversiones dep Anual normal dep normal mensual Factor de Act Dep fiscal

Mayo 290000 72,500.00 6,041.67 6,041.67

Junio 290000 72,500.00 12,083.33 12,083.33

Julio 290000 72,500.00 18,125.00 1.0131 18,363.20

Agosto 290000 72,500.00 24,166.67 1.0131 24,484.26

Septiembre 290000 72,500.00 30,208.33 1.0187 30,774.36

Octubre 290000 72,500.00 36,250.00 1.0187 36,929.23

Noviembre 290000 72,500.00 42,291.67 1.0258 43,382.90

Diciembre 290000 72,500.00 48,333.33 1.0258 49,580.46

según yo, así quedaría, aunque me gustaría saber si estoy en un error desde el principio…las factores obviamente cambian mes con mes y tomé los factores aproximados del año 2015…

Si se me paso depreciar un activo fijo en el mes siguiente que se adquirio, ¿Puedo depreciar para el proximo mes el importe de los dos meses?

Oscar, no hay ningún problema mientras no sea de un ejercicio a otro ya que habrás dejado fuera una parte deducible que bien podría ayudarte con tu resultado fiscal del ejercicio. saludos.

Se vendió una camioneta ya depreciada. Como debo de contabilizar el ingreso de la misma ya que el

importe se utilizo para pagar el automóvil que adquirió . agradecería mucho su respuesta.

Guillermina, en este caso todo seria utilidad fiscal, lo que hagas con el dinero que obtuviste por la venta es muy aparte, si adquiriste otro vehículo esta deducción seguirá el mismo proceso que manejaste para el anterior así hasta terminarlo de depreciarlo. saludos.

EN ESTE MISMO CASO, SI EL ACTIVO LO VENDÍ EL 9 DE FEBRERO POR EJEMPLO, NO SE ACTUALIZA?, SE TOMA LA UTILIDAD CONTABLE COMO LA UTILIDAD FISCAL?

PORQUE TODAVIA NO SE PUBLICARIA EL INPC DE ENERO.

Y SI LO VENDI EL 15 SERIA DE LA MISMA MANERA? PORQUE SE TOMAN MESES COMPLETO SEGUN LA LEY, POR LO CUAL SOLO HABRIA ENERO, ASI QUE NO APLICARIA EL ULTIMO MES DE LA PRIMERA MITAD CIERTO?

POR LO CUAL EN CUALQUIERA DE LOS DOS SUPUESTOS, NO SE ACTUALIZA EL FACTOR VERDAD?

SALUDOS

muy práctica, y muy bien explicada, yo c reo que no debe dejar dudas en cualquier aspecto. Seguiré en esta página me encantó.

s

Gracias por tu preferencia, trataremos de traer más artículos y que te sientas a gusto. Saludos.

hola me gustaría saber por algo que no entiendo si compro un auto el 1 de marzo de 2013 y lo vendo el 15 de abril de 2014 se toma el mes completo de abril si es asi seria 13 meses es correcto?

gracias y muy buena pagina me ayudo muchísimo gracias espero puedan responder a mi pregunta gracias

perdón no era 2014 sino 2015 gracias

es magnifico la ayuda para tener claro las cosas ….. meee encanto la paginaa graciassss

Muy bien explicado, pero tengo una duda, para el pago provisional se tomaría el precio de venta del equipo, pero en el estado de resultados esa cuenta quedaría cancelada y quedaría registrada la cuenta de utilidad contable, por lo tanto los ingresos acumulados en papales de trabajo para el cálculo del PP no cuadrarían con los registrados en la contabilidad. Y cuando se presente la declaración anual en “Total de ingresos” se sumaría el precio de venta ¿que pasaría con la utilidad contable registrada en libros?

Otra pregunta ¿como registro el enganche de un automovil? en ¿activo fijo? y ¿los pagos mensuales?

Gracias

EXCELENTE ARTICULO, LOS FELICITO, MUCHAS GRACIAS POR SUS VALIOSAS APORTACIONES.

me agrado mucho el como lo explicaste

yo tenia muchas dudas ya que no lo sabia elaborar y estaba buscando como pero con esto lo tengo muy claro me da gusto que estén bien informados y así todos podamos informarnos mejor

hola! primeramente me gusto mucho su pagina y felicidades por compartir informacion con los que estamos aprendiendo. tengo una duda si la empresa estuviera dando de baja no un auto sino una flotilla como seria por cada auto o podria hacerse todo junto.

Hola, Keli. Lo correcto es hacerlo auto por auto, aunque también puedes realizar tu papel de trabajo y agrupar los importes totales y manejar tu papel de trabajo como respaldo de tus pólizas. Saludos.

buenas tardes, una duda, en este ejercicio se consideraron 25 meses de uso, y me quedo claro, pero revisando otro ejercicio donde la fecha de adquisición es agosto de 2013 y la enajenación es 31 agosto de 2015, SOLO CONSIDERARON 16 MESES de uso, que serian 4 meses por 2013 y 12 por 2014…

faltarían los 8 mese de 2015

¿este criterio es correcto?

espero pueda aclarar mi duda.

gracias

Agar, es correcto se consideran los meses completos desde la fecha de adquisición hasta la fecha de enajenación. saludos.

para el pago provisional se tomaría el precio de venta del equipo, pero en el estado de resultados esa cuenta quedaría cancelada y quedaría registrada la cuenta de utilidad contable, por lo tanto los ingresos acumulados en papales de trabajo para el cálculo del PP no cuadrarían con los registrados en la contabilidad. Y cuando se presente la declaración anual en “Total de ingresos” se sumaría el precio de venta ¿que pasaría con la utilidad contable registrada en libros

Buenas tardes

en este ejercicio se tomaron 25 meses de uso completos, lo cual me queda claro.

en otro ejercicio que vi donde la fecha de adquisición es agosto de 2013 y la fecha de enajenación es 31 agosto de 2015 solo tomaron 16 meses de uso, que serian los 4 meses de 2013 y 12 meses de 2014…faltarían los 8 meses de 2015?

me podrían ayudar con esta duda, Gracias

Excelente, lo ajuste a mis necesidades, clara la explicacion.

Contéstenle a LUPYS, muy buena su observación en cuanto a la cancelación de cta. vta. de activos fijos por la de utilidad en vta. de activos fijos, dejas en ceros la cuenta de venta de activos fijos (ingresos nominales), la cual debería verse con sus movimientos para los ingresos nominales, esto para los pagos provisionales de ISR, yo dejaría acumulas las ctas. del costo y la vta. de activo fijo y dejarlas como las cuentas de resultados para su cancelación al cierre del ejercicio, hay alguien que pudiera aclarar este punto, porfa………………

contéstenle a LUPYS, porque cancelar la cuenta de la venta de activo fijo por la de la utilidad en vta de activo fijo, ya que es una cuenta de ingresos nominales y cuenta para el pago provisional, yo correría las ctas. del costo y venta del activo al cierre como las ctas de resultados, hay alguien que tenga claro esto?????????????????

Quiero vender un Autoovil de PM que le faltan 6 meses de depreciacion a una persona fisica a un precio simbolico de 1,000.00 puedo hacer eso o lo tengo que facturar al costo y si tiene que ser con IVA. Gracias

El INPC de Ene 2009 que se señala, no debería de ser el correcto el de Dic 2008 por ser este el índice vigente al momento de la adquisición?

Cual seria es procedimiento en la venta de un activo fijo (Bien Inmueble). Si este fue una aportación de los socios. En que momento se da de baja en el capital Social?

disculpe ¿Me podría decir porque se da de baja un activo?

yo registro de la forma que has explicado:

En gasto el costo neto del activo y en ingreso el valor de venta del activo vendido,

Mi empresa es del Sistema Financierod, el efecto neto de la venta se muestra en Otros Ingresos y Gastos del estado de Resultados, pero no se hace ningún asiento adicional

Tengo una duda :

Es necesario hacer tecnicamente los 02 asientos o se podría hacer un solo asiento reflejando solo la perdida neta o el ingreso neto de la operación

hola, una consulta, cuando el activo fijo se deprecio totalmente, hace un año, y el siguiente, se quiere vender, el monto de la venta se considera todo como utilidad fiscal??

Que pasa en el caso una Camioneta para uso de dieccion general 600,000 más iva la venden a los tres años por 200,000 más iva como sería el moi pendiente de deducir si tengo el tope de 175,000?

Hola, tengo una duda en lo fiscal mente, ya no entendí es que dices que corregiste.

El moi pendiente de deducir es de 175,000 por el tope??

La depreciación acumulada que se pone es sobre el total 235,000 no debería ser solo por los 175,000?

TENGO UNA DUDA ENTONCES ¿CUANDO SE ACUMULAN LOS 145,000 EN EL REGISTRO DE LA VENTA ?

SI EN EL ASIENTO DE REGISTRO DE LA UTILIDAD SE CANCELA.

Y ENTONCES YA NO ACUMULAS A LO QUE LO VENDISTE SINO SOLAMENTE LA UTILIDAD EN VENTA DE AF

SALUDOS

Para el registro de un automovil que se compro en 2014 y se vende en 2016, para 2014 la deduccion de acuerdo a la LISR era de 130,000 y para 2016 de 175,000, como determino la depreciacion acumulada fiscal para determinar la utilidad o perdida fiscal? y en los casos practicos que se presentan para 2016 en la Fisco agenda no entiendo como se detemino la depreciaion acumulada tomando en cuenta las 2 versiones de la Ley.

Ya lei el 31, el 42 y el 36 de la LISR y no logro fundamentar ése procedimiento. De antemano, gracias!

La cuenta de “costo de lo venta del activo ” es cuenta de resultados?

buenas tardes

tengo vehiculos al 31/12/2015

vehiculos 425,481.67

dep.acum. -413,391.67

para cerrar mi gestion 2016 no tengo los datos exactos y fechas

PORFAVOR COMO LO REALIZARIA LA DEPRECIACION HASTA 31/12/2016

PORFAVOR…EXPLIQUEME

EXCELENTE APORTACION, PREGUNTO QUE PASA SI UN PERIODO FISCAL TIENE PERDIDA Y SI SE REGISTRAN LAS DEPRECIACIONES DE LOS ACTIVOS, ESTA AUMENTA, EN GUATEMALA, SI NO SE DEPRECIA UN AÑO EL BENEFICIO SE PIERDE Y SOLO SE DEPRECIARA EL TIEMPO QUE FALTA.

VALE LA PENA AUMENTAR LA PERDIDA O PERDER EL BENEFICIO DE LA DEPRECIACION?

para el pago provisional se tomaría el precio de venta del equipo, pero en el estado de resultados esa cuenta quedaría cancelada y quedaría registrada la cuenta de utilidad contable, por lo tanto los ingresos acumulados en papales de trabajo para el cálculo del PP no cuadrarían con los registrados en la contabilidad. Y cuando se presente la declaración anual en “Total de ingresos” se sumaría el precio de venta ¿que pasaría con la utilidad contable registrada en libros

Hola Buenas Tardes

como se registra la venta de un activo si ya esta todo depreciado.

Se vendió en Mayo del 2016

que tal buen dia, excelente caso muy bien explicado muchas gracias, solo queria comentar, si se vende un activo fijo (transporte) se realiza la factura de venta en agosto 2016, pero por descuido no se da de baja el activo contablemente, afecta si se realiza la poliza para dar de baja ese activo, en abril 2017?, o se tendria que regresar a agosto 2016 para hacer la poliza¡ gracias.

Excelente Gracias. Perooo Un proceso laboral, Laudo a favor del trabajador… Se adjudica mediante factura judicial 2 camionetas, porque la empresa se niega a la liquidación. Se deben tenencias 2010 a la fecha. La empresa dice que causo baja en 2010 Hacienda dice que no da información a particulares y el trabajador adquiere carros viejos y endrogados 🙁

Una pregunta en el registro contable del asiento – 1c – se refiere al asiento de ajustes del cierre de mes ? lo que entiendo es la cancelación de Ingresos por la venta de A.F y Costos por Venta de A.F. para registrar la Utilidad Contable de la Venta. Es correcto o estoy equivocado. Si se dice cancelación o solo ajuste de cierre de mes. Ayuda por favor. Y gracias por su contenido es muy bueno y la explicación muy clara y sin tanta complicación y tediosa.

buenas tardes, se puede deducir un activo fijo que se encuentra fuera del pais?

ADQUIRI UN ACTIVO PARA SER EXACTA UN EQUIPO DE TRANSPORTE LO COMPRE EN ABRIL Y LO VENDI LOS PRIMEROS DIAS DE MAYO ME PODRIAN AYUDAR PARA EL ASIENTO

GRACIAS

ME LO VENDEN EN DICIEMBRE EL ACTIVO Y LA FACTURA ME LA HACEN HASTA DENTRO DE TRES MESES, LA DEPRECIACION CORRE HASTA LOS TRES MESES O TERMINA HASTA LA FECHA EN QUE LO COMPRO?

Hola urgente la cuenta de ingreso por venta de activo fijo que tipo de cuenta es? según el ejemplo en el 3er asiento esta cuenta lo esta debitando, por lo que no puede ser ingreso (cta de resultado) ya que los ingresos siempre de acreditan

Hola, saludos

Si hice un cambio de activos como puedo registrarlo

Entregue un vehiculo con valor en libros de 64,000

Costos de adquisicion de 100,000 y valor en mercado de 40,000

Con una depreciacion de 10 años en suma de años digitos

Y recibi un mobiliario con valor en libros de 25,000

Como iria el asiento?

Gracias

Buenos días contador Iván:

Un favor, me podría decir la cuenta de PERDIDA CONTABLE EN VENTA DE ACTIVO FIJO es de resultados?, gracias por su apoyo.

muy buenos comentarios contables, y fiscales, pero tengo una duda, si el automovil esta totalmente depreciado como lo puedo facturar si ya no tiene valor en libros se factura a valor del mercado o lo que nos diga el famoso libro azul de las aseguradoraS.

UN MINICUPER QUE COSTO 325,000.00 SE COMPRO EN EL EJERCICIO 2013 YA SE DEPRECIO TOTALMENTE.

AHORA EN CUANTO LO PUEDO VENDER ME DICEN QUE EN UN PESO PERO LA AUTORIDAD AL VERLO ME LO AOPLICARA EN EL VALOR DEL MERCADO CONSIDERANDO QUE ACTUALMENTE VALE 200,000.00 COMO LO FACTURO. POR FAVOR ME PODRIAN AYUDAR EN ESTE CASO MUCHAS GRACIAS.

PPerdon una pregunta como se debe de vender un auto totalmente depreciado si en libros tiene 0 pesos a valor de mercado?

como se deprecia un automóvil

TENGO UNA DUDA SI COMPRARON UNA CAMIONETA EN EL AÑO 2015 POR $600,000.00 COMO SE DEBIO HACER LA DEPRECIACIÓN CONTABLE, SI EL LIMITE DEDUCIBLE FISCALMENTE ES POR $175,000.00 ME PODRÍAN AYUDAR POR FAVOR YA QUE DICHA CAMIONETA YA SE VENDIÓ

GRACIAS

Una consulta… porque ha sido un tema controversial con unos colegas.

el Costo de Venta del AF que se da de baja, para efectos de flujo ¿debe ser reintegrado al resultado de operación? ya que en teoría dicho costo sería el equivalente a lo pendiente de depreciar.

agradezco tus comentarios.

saludos!

Buenas tardes !!

Una consulta (quizas boba)

Mi duda esta en la cuenta que dice “Costo de lo vendido por activos fijos” varios colegas insisten en que esta cuenta es para venta de articulos (ferreteria), yo soy una persona moral que ofrece servicios(por liquidar), pero estoy vendiendo mis activos, y no se si es correcto que yo use esa cuenta, ya que no manejo inventarios o articulos (Como ya te habia comentado).

en su caso, es correcto manejarlo o no?

Espero haberme explicado, Saludos!

Hola, este calculo también aplicaría para una A.R.? GRACIAS

Gracias por la informacion, para el 2018 es el art 31 LISR.

Justo lo que buscaba es un buen articulo sobre el activo fijo, también es muy importante saber controlar la baja de activo para efectos contables asi como financieros. Me ha gustado el articulo seguro que regresare por mas información.

Muchas graciaaaaaaaaaaaaaaaaaaaaaas, está súper bien explicado,

BUENAS TARDES… MUY CLARA TU INFORMACION.. PERO YO TENGO UN PROBLEMA… EN 2016 SE COMPRO UN EQUIPO DE TRANSPORTE Y SE VENDIO EN 2018, PERO RESULTA QUE NO SE NOS PAGO SI QUE NOSOTROS PAGAMOS CON EL EQ DE TRANS UNOS TRABAJOS DE CONSTRUCCION. AHI COMO PUEDO CONTABILIZAR LA BAJA DEL EQUIPO.

Buenas tardes.

Si en mi venta de activo obtuve una perdida, contablemente como hago el asiento?

Vehículo comprado en 2017 y vendido en 2019

Valor en libros $148,000 pesos

Precio de venta 98,000 pesos

Perdida ——– 50,000 pesos

Gracias!

son geniales muchas gracias

Tengo otro ejemplo que encontré en internet el cual menciona que el monto original de la inversión pendientes de deducir actualizado sería el valor en libros que se le llaman MOI pendiente de deducir histórico a Eso lo multiplican por el factor de actualizacion

disculpa una duda

adquiri un vehiculo en 2015 y lo venderé en este año 2020

al hacer el calculo de la depreciación me salio perdida osea esta totalmente depreciado

puedo realizar la fc de venta a un peso? para así declarar pérdida en venta de AF?

QUE PASA SI NUESTRO DEPRECIACION ACUMULADA ES MAYOR AL MOI.

NUESTRO VALOR EN LIBROS SALDRIA NEGATIVO

QUISIERA SABER COMO SE REGISTRA BIENES DEPRECIDOS COMPLETAMENTE POR VENTA, POS ABSOLESCENCIA, POR INSERTIDUMBRE SIN ESTAR DEPRECIADI COMPLETAMENTE.

disculpen de pronto un modelo de informe de auditoria para dar de baja activos fijos? por favor

ESTA INCORRECTA LA OPERACIÓN PARA OBTENER EL FA

QUISE DECIR QUE ESTA MAL EL RESULTADO PARA OBTENER EL FA

Buen dia, ¿qué tan correcto es validar que se se lleve un buen registro de la depreciación acumulada con esta lógica?:

Depreciación año 1 = $1,000

Depreciación acumulada año 1 = $2000

Depreciación año 2 = $1000

Depreciación acumulada año 2 = Dep. Acum. año 1 ($2000) + Dep. año 2 ($1000) = $3000

La pregunta es en el sentido de que al vender un activo y cancelar la depreciación se rompe esta “validación”, ya que al tomar la depreciación acumulada del año anterior no va a coincidir con la del año actual, ejemplo:

Depreciación año 1 = $1,000

Depreciación acumulada año 1 = $2000

Depreciación año 2 = $0 (por venta del activo en enero)

Depreciación acumulada año 2 = $0 (por venta del activo)

Depreciación acumulada año 2 según la “validación” mencionada = Dep. Acum. año 1 ($2000) + Dep. año 2 ($0) = $2000

Esun tema que estamos revisando en una empresa, pero haber sido claro y quedo a la orden si se requiere ser más específico.

Saludos.

Excelente página, me gusta como explican. Felicitaciones.