La deducción de colegiaturas es una deducción personal que como contribuyente tenemos derecho de realizar con la finalidad de disminuir los impuestos en la declaración anual. Veamos un caso práctico.

La deducción de las colegiaturas se tomará sobre su monto anual sin importar si es cubierta por parcialidades, pagos bimestrales, semestrales, etc.

¿Qué se debe de tener en cuenta para poder realizar nuestras deducciones de colegiatura?

Los pagos que se realicen a instituciones educativas privadas tendrán que contar con la autorización o reconocimiento de validez oficial de estudios en los términos de la Ley General de Educación.

Además también, los pagos serán únicamente para cubrir los servicios correspondientes a la enseñanza del alumno. En este sentido no será aplicable el estímulo (porque es un estímulo) cuando los alumnos reciban becas o cualquier otro apoyo económico público para pagar los servicios de enseñanza, hasta por el monto que cubran dichas becas o apoyos.

¿Qué necesito para presentar la declaración?

El contribuyente que quiera deducir las colegiaturas deberá pedir a la institución educativa las facturas de cada uno de los pagos que realizó mensualmente y sean presentados al momento de efectuar la declaración anual de ISR.

¿Cuándo se hace efectiva la deducción?

La deducción del gasto que realice el contribuyente por concepto de colegiaturas en una institución privada, se aplicará respecto del ISR que declare el presente año y la reflejarán, en la declaración que presentarán el año siguiente.

¿Cuánto puedo deducir de colegiaturas en mi anual?

Una de las principales preguntas que se hacen los contribuyentes es cuánto puedo deducir por concepto de colegiaturas, esto viene en el Decreto publicado el 26 de diciembre de 2016 en el DOF, en donde se estipula que es un estímulo. La tabla para conocer los límites de deducción son los siguientes:

| Nivel | Preescolar | Primaria | Secundaria | Prof Técnico | Bachillerato |

| Colegiatura mensual | 3,500.00 | 4,200.00 | 4,500.00 | 5,500.00 | 6,000.00 |

| Colegiatura anual pagada | 42,000.00 | 50,400.00 | 54,000.00 | 66,000.00 | 72,000.00 |

| Deducción máxima autorizada | 14,200.00 | 12,900.00 | 19,900.00 | 17,100.00 | 24,500.00 |

El CFDI de pago deberá contener:

Atentos aquí, porque el CFDI de las colegiaturas debe llevar determinados requerimientos para poder utilizar como deducción personal en la declaración anual. Estos son los requisitos que deben contener.

- nombre de la escuela incluyendo domicilio fiscal y clave del RFC

- número de folio

- lugar y fecha de expedición

- RFC de la persona a favor de quien se expide

- cantidad y descripción del servicio

- valor unitario en número, e importe total en número o letra; en su caso, los impuestos que correspondan, como el IVA

- señalar si el pago se hace en una exhibición

En la descripción se deberá considerar

Si partimos de la regla 11.3.2 de la RMF para 2020, debemos considerar lo siguiente para la descripción.

- nombre del alumno y CURP

- nivel educativo

- indicar por separado el concepto y valor de la colegiatura

- RFC del contribuyente que paga

- requisitos específicos para este tipo de comprobante

- Certificado de Sello Digital del contribuyente que lo expide

- código de barras generado conforme al Anexo 20

- sello digital del SAT y del emisor

- número de serie del CSD del emisor y del SAT

- leyenda: “Este documento es una representación impresa de un CFDI”

- fecha y hora de emisión y de certificación de la factura electrónica

- cadena original del complemento de certificación digital del SAT

Pagos en un mismo ejercicio por el mismo contribuyente

Cuando se realicen pagos en un mismo ejercicio fiscal, por una misma persona, por servicios de enseñanza correspondientes a dos niveles educativos, el límite anual de deducción que se puede disminuir es el que corresponde al monto mayor de los dos niveles, independientemente de que se trate del nivel que concluyó o el que inició.

Limite en mis deducciones personales

El monto de las deducciones personales para el ejercicio fiscal no podrá exceder de 5 veces UMA o del 15% del total de los ingresos, el que resulte menor.

Forma de pago

El pago de estos gastos requieres realizarlo mediante cheque nominativo del contribuyente, transferencia electrónica de fondos, tarjeta de crédito, de débito o de servicios. La deducción no procede si el pago fue realizado en efectivo.

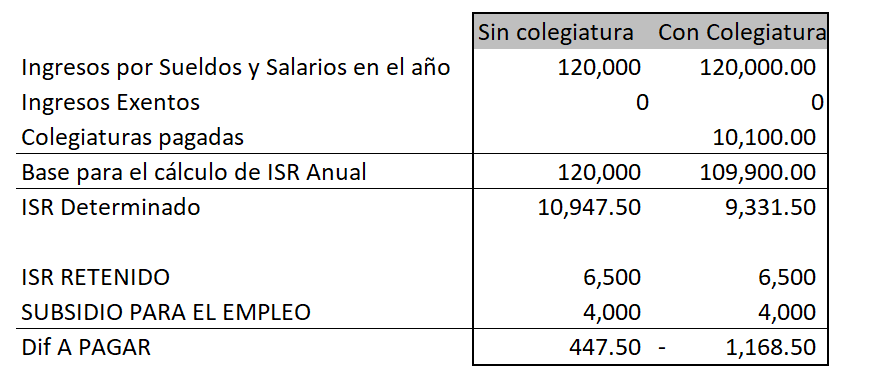

Caso práctico de deducción personal por colegituara

Puedes obtener un saldo a favor, si presentas tus deducciones en tu Declaración Anual. A continuación te mostramos el cálculo de la deducción personal por colegiatura:

Cabe señalar que tanto el ISR Retenido como el subsidio para el empleo entregado son datos meramente ilustrativos e inventados.

Como se puede apreciar en el ejercicio anterior, las deducciones personales sirven para disminuir la base para el cálculo. En el caso donde no hay colegiaturas o no se ocupa este estímulo, vemos que arroja un saldo a pagar, mientras que por el lado donde sí se ocupa dicho estímulo de deducción personal existe un saldo a favor, mismo que el contribuyente podrá solicitar como devolución.

Conclusión

Los contribuyentes deben de tener los conocimientos necesarios sobre las características o requisitos necesarios para las deducciones personales con la finalidad de poder cumplir con este requisito fiscal y de esta forma obtener un saldo a favor en nuestra declaración anual.

Tengo una duda. En mi caso, el pago de la colegiatura de Prepa de mi hijo lo hago en mensualidades, pero la institución genera una factura al inicio del semestre por el costo total del semestre con Método de pago: PPD Pago en parcialidades o diferido y Forma de pago: 99-Por definir. Y cada mes que hago el pago genera un Complemento de Pago asociado a esa factura con Forma de pago: 04-Tarjeta de crédito. Al presentar mi declaración ante el SAT esa factura no viene precargada como parte de mis deducciones personales. ¿Puedo añadirla manualmente? ¿Añado la factura inicial del total del semestre? ¿o añado cada uno de los complementos de Pago?

Hola buenas Tardes!

son tus tus complementos de pago los que identifican el pago, pues en cada uno se relaciona el CFDI inicial en PPD.

efectos fiscales al Pago!

y finalmente la suma de cada uno de tus recibos electrónicos de pago debe dar el total del CFDI inicial.

espero le sirva.

hasta pronto

Buenas noches igual sigo con la pregunta de Gustavo Cárdenas, como se llena en la declaración anual 2020 si la factura dice por definir la forma de pago y es en la factura donde vienen los requisitos de nombre curp etc.

Pregunta concreta Como se llena en la declaración anual?

Buenas tardes quería preguntar si se puede que ambos padres deduzcan las colegiaturas del mimo hijo o si es mejor que lo haga uno solo de los padres, hay mayor beneficio en que sean ambos?