Para nadie es extraño que, en la reforma fiscal correspondiente al año de 2014, se incorporó a la LISR el régimen denominado “Régimen de Incorporación Fiscal (RIF)”, este régimen tiene la característica que son la enajenación de bienes o la prestación de servicios bajo especulación comercial que en muchas de las ocasiones obtienen este tipo de contribuyentes ingresos con el público en general. Por lo tanto, el Gobierno Federal público en el Diario Oficial de la Federación el 14 de septiembre de 2014, el DECRETO por el que se otorgan beneficios fiscales a quienes tributen en el Régimen de Incorporación Fiscal que tengan operaciones con el público en general, asimismo también fue publicado el decreto del 10 de marzo de 2015.

Algunas veces nos preguntamos, ¿Cuál es la esencia de otorgar un beneficio fiscal a las personas que estén en estén en el RIF?

En el presente decreto se menciona textualmente que “la simplificación administrativa es un factor clave para acelerar la formalización de la economía, por lo que se requiere eliminar la complejidad en el cálculo y pago de impuestos para las empresas más pequeñas. En virtud de ello, en la reforma hacendaria se introdujo en la Ley del Impuesto sobre la Renta, el Régimen de Incorporación Fiscal, en sustitución del Régimen Intermedio de las Personas Físicas con Actividades Empresariales y del Régimen de Pequeños Contribuyentes, para fomentar la formalidad de las personas físicas con actividades empresariales que tienen capacidad administrativa limitada”. Por lo tanto se emite el decreto únicamente para que sea aplicado a contribuyentes que están en RIF y que tengan operaciones con el Público en General.

¿Qué son las ventas al público en general?

Con fundamento en el artículo 14 del CFF, nos menciona que “Se consideran operaciones efectuadas con el público en general cuando las mismas se expidan los comprobantes simplificados a que se refiere este Código”.

Pero se tiene una problemática, al respecto en el artículo 29 C vigente hasta el 31 de diciembre de 2013, establecía los lineamientos para expedir un comprobante simplificado, pero durante el ejercicio de 2014 esta disposición fue derogada, por lo tanto, no se ha cambiado dicho error en la ley.

Es entonces que debemos remontarnos a un antecedente de la LISR que fue publicado en 2002 en el artículo Octavo transitorio que a la letra nos menciona ”Se considera que la enajenación de bienes, la prestación de servicios y el otorgamiento del uso o goce temporal de bienes muebles, se llevan a cabo con el público en general, cuando en los comprobantes que se expidan por las actividades de que se trate, no se traslade en forma expresa y por separado el impuesto al valor agregado que se cause con motivo de dichas actividades o cuando los contribuyentes expidan por dichas operaciones los comprobantes simplificados, de conformidad con lo previsto en el Código Fiscal de la Federación”.

Por lo tanto, operaciones con el público en general serán aquellas operaciones por la enajenación de bienes, la prestación de servicios y el otorgamiento del uso o goce temporal de bienes muebles que no se traslade en forma expresa y por separado el impuesto al valor agregado que se cause con motivo de dichas actividades, y se emita un CFDI correspondiente, (con la reforma de 2016 los CFDI se deberá emitir cuando el importe sea mayor a $250.00).

Sé que todo esto puede parecer confuso cuando solo se cita la ley y los conceptos de lo que es el RIF, es por eso que a continuación queremos dejarte un breve caso práctico de un RIF con ventas al público en general

Caso práctico RIF

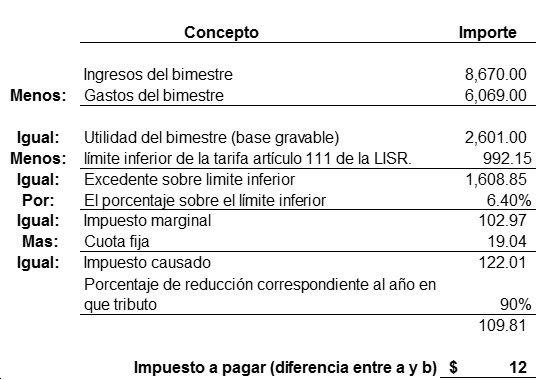

Supongamos que una persona se da de alta en el RIF el día 8 de enero de 2015 y determinaremos el IVA e ISR por ingresos únicamente de público en general. Así pues:

Ingresos del bimestre: 8,670

Gastos del bimestre: 6,069

Utilidad del bimestre: 2,601

Ojo, recuerda que todo gasto debe ser estrictamente indispensable para poderlo deducir

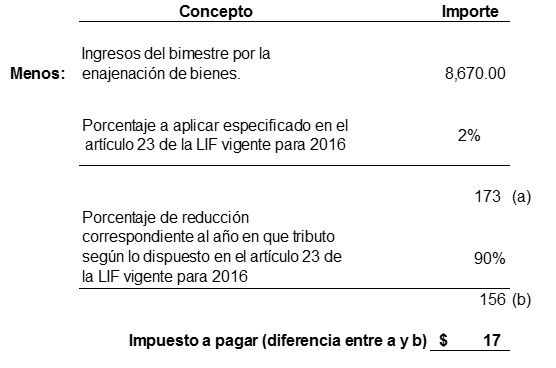

Determinación de ISR de RIF

Recuerda que el 90% de reducción, se refiere al porcentaje que se irá reduciendo año con año. Ahora veamos cómo es el cálculo de IVA.

Existe un detalle….los $8,670 es la cantidad por la cual se expidió el comprobante al publico en general o a dicha factura se aplico el desglose y se utilizó la base? Por que creo que en esencia la factura expedida al publico en general tiene implícito el iva mas no desglosado!!

Esa cantidad, es el importe efectuado en el documento fuente que es la factura

Esa cantidad, es el importe efectuado en el documento fuente que es la factura

el IMPORTE DE LOS $8670 ES NETO YA CON IVA DESGLOSADO .

En las cantidades deben ser sin IVA por lo que no se puede calcular impuesto sobre impuesto y también me imagino que este caso aplica para alguien que preste servicios independientes.

AMBAS APRESIACIONES SON VALIDAS, NO SE PUEDE CALCULAR IMPUESTO A UN IMPUESTO PERO POR OTRO LADO RODRIGO SE TOPÓ CON UNA REALIDAD… EL CONTRIBUYENTE YA TIENE ESTABLECIDOS SUS PRECIOS AL PUBLICO EN GENERAL SI EL CLIENTE COMPRA 5 TUERCAS Y PAGA POR ELLO 5.00 Y PIDE FACTURA DEBE SER DESGLOSADO EL IMPUESTO ES DECIR 4.31 MAS IVA…. FINALMENTE PAGA 5.00 ASI IGUAL EL QUE NO PIDE FACTURA PAGA 5.00 Y EL CONTRIBUYENTE EN SU FACTURACION GLOBAL DEL DIA DEBERA CONSIDERAR SIN IMPUESTO TODAS ESAS COMPRAS DE LAS QUE NO LE PIDIERON FACTURA.

muy buena respuesta

Si aplicas decreto facturas incluido el IVA , si no aplicas decreto entonces te vas a Resolución miscelánea y dice que debes de desglosar el IVA. Depende que es lo que definas

La cantidad de los 8670 es la cantidad neta del ejercicio ya con el iva desglosado ,

ya es importe total para tomar como base . para el calculo

del impuesto

Entonces la factura que elabora de ese periodo seria por la cantidad de 10,057.20 ?

Yo estoy en el RIF tengo dudas:

Todos los ingesos y gastos que genero son con iva desglosado, cuales cantidades debo considerar para el calculo del ISR las cantidades antes de IVA o las cantidades netas totales?

El limite de 2,000,000 de ingresos anuales impuesto al RIF, se refiere al ingreso antes de IVA o al ingreso total facturado?

Si tus ingresos no rebasan la cantidad de 300,00.00 en el año tus facturas de publico en general tendrán el estimulo del 100%

y si rebasan los 300,000.00 que procede?

Hay un problema para el RIF y para cualquier otro contribuyente en relación a los precios que dan los comerciantes. Dan un precio al publico en general de $ 5.00 por el articulo que venden y si ese mismo articulo se le pide facturado argumentan que a ese precio se le cobrará el I.V.A. correspondiente, esto sucede en todas partes de nuestro pais, y la Autoridad Fiscal que ha hecho con esta situación? porque la Autoridad lo sabe que asi lo manejan. Esto sucede con comerciantes Persona Física.

una pregunta cuantas veces paga iva un solo producto.? si esa turca el fabricante,cobra iva al primer intermediario, este intermediario cobrara otro iva al segundo intermediario y al final el de la pequeña tiendita tendra que declarar un iva por ese producto,,entonces se estarian declarando 4 veces este mismo iva?

El número de veces que éste se venda, es decir, el IVA es un impuesto transferible hasta que llegue al usuario final, el que adquiere para su uso, no para revender.

TENGO UNA PREGUNTA Y SI EXPIDE FACTURAS A OTROS CONTRIBUYENTES COMO SE CONSIDERA ESE CALCULO PORQUE TENDRIA FACTURAS A CONTRIBUYENTES Y TAMBIEN A PUBLICO EN GENERAL

¿POR QUE NO SE TOMA EN CONCIDERACION EL IVA ACREDITABLE, ES DECIR EL IVA DE LAS COMPRAS Y GASTOS?

Debe ser por el monto de la factura que se expide, es decir incluye IVA, no puede dejar por separado el IVA ya que en el momento que desglosa IVA de una factura deja de ser RIF y pasa a otro regimen.

Tengo una duda, alguien me la podria despejar y es la siguiente supongamos que compro un articulo x para revender, al comprarla ya se pago el costo + iva, supongamos que el costo fue de $1500+$240 *1500x.16=240, Costo total $1740, aqui es mi duda yo como RIF tengo que cobrar otro IVA al potencial cliente es decir, cobrar IVA sobre IVA?

No… primero le quitas el iva al articulo, le aumentas el margen de ganacia y calculas el iva a la cantidad resultante y ese es el precio de venta..Saludos.

Tengo una duds para mi declaracion bimestral rif.

Me di de alta en marzo y no tuve igresos, solo gastos.

Estoy tratando de presentar mi declaracion de junio-julio, nuevamente tuve mas gastos que ingresos.mi duda es la siguiente…

Que hago con la diferencia de gastos mayores a ingresos en periodos anteriores y en este periodo?… Donde la capturo? O como se declara eso. Aclaro que no soy contador por eso tengo muchas dudas.

Gracias por orientarme.

Para empezar es el regimen mas fumado en toda mi vida como contador. Si partimos que un regimen de incorporacion da facturas a clientes y notas de venta a publico en general, los productos que venden ya incluyen un IVA, si piden factura, se desglosa el IVA y si da nota de venta, tambien ya viene incluido el iva, pero hasta donde tengo entendido, la autoridad dice que en la factura global no se desgloce el IVA para obtener los beneficios del subsidio (que ciertamente no hay tanto beneficio, porque esto hace que el IVA de mis compras y gastos sean proporcionalmente acreeditables, en relacion a las ventas con publico en general) Entonces el IVA de las ventas publico pasa a ser un ingreso por ventas? Ah pero aparte hay que aplicarle una tasa en relacion a la actividad que se realice, y ese IVA, no es un impuesto que se traslade, es un impuesto directo a la actividad de ventas publico, que contablemente pierdo el sentido de como contabilizarlo.

Ana, precisamente, en ese sentido, que pasaría si la factura al público en general la hago por el monto de mis ingresos menos la tasa que corresponda a la actividad que realizo? es esto posible? y legal?? jajaj Ojalá puedas resolver esta duda

es exactamente el detalle que identifique en el RIF. el iva que no se desglosa en tus facturas de ventas al publico en general pasan aser ingresos en el calculo del ISR Y PUES AI SIENTO YO QUE NOS METEN GOL… SI MIS VENTAS SON DE 10,000 SIN DESGLOSAR EL IVA, PUES ESOS 10,000 SERIAN LOS INGRESOS DE ISR

Buenas noches, tengo una tienda de abarrotes y estoy inscrita bajo el RIF desde el 2015… desde el 2018 suscribí un contrato con LICONSA para la venta de leche Liconsa que es subsidiada por el gobierno federal, pero hasta ahora 2019 Liconsa me mandó una circular donde dice que debo dar de alta en el RFC esta nueva actividad que es la venta al pormenor de leche en polvo, mi pregunta es la siguiente: si doy de alta ante el SAT esta actividad me aumentan mis obligaciones fiscales? ya que que los pagos por esto altos pero mi ganancia es solo de 12 pesos por caja vendida, o es para la aplicación del porcentaje de reducción de impuestos? pues cada declaración bimestral que hago, viene después del porcentaje de reducción del ISR una parte que dice: ISR retenido, esta es una cantidad que Liconsa me manda cada bimestre para que yo la reste en la declaración y mas o menos de entre 11 y 15 pesos cada bimestre. Gracias

SOY RIF SI FACTURO 10,000.00 EN UNA FACTURA BIMESTRAL AL PUBLICO EN GENERAL SIN DESGLOZAR EL IVA QUE IMPORTE ANOTO EN MI DECLARACION

Buenas tardes; soy rif y en el periodo julio-agosto sólo facturé al público y mis compras y gastos fueron superiores a mis ingresos

Qué pasa con el iva que me trasladaron ya que el sistema me arroja 0 iva acrditable (En qué momento me acredito el iva? )

Jorge Gómez. Primero, necesitamos saber si tomaste la opción de pagar el IVA en los términos de la Ley de Ingresos de la Federación, art 23. De esto dependerá la respuesta. Si tomaste esta decisión, el IVA no lo podrás acreditar. El beneficio es aplicar el IVA a tus ingresos con público en general de acuerdo al sector económico al que perteneces y al resultado aplicarle la reducción correspondiente de acuerdo con los años que lleves tributando en el RIF.

Saludos

atendiendo al ejemplo, las compras y gastos que están manejando lo hacen desglosando dichos impuestos o incluyendo el total de la factura, soy rif y quiero presentar mi declaracion pero no se que dato tomar, mis ingresos no rebasan los 400 mil que mencionan